§ 13b UStG. Bescheinigung

Sie sind als selbstständiger Handwerker im Baugewerbe tätig, als Gebäudereiniger oder pflegen geschäftliche Beziehungen ins Ausland? Dann sollten Sie sich näher mit dem § 13b des Umsatzsteuergesetzes (UStG) beschäftigen, nach dem in Ausnahmefällen steuerpflichtige Leistungen auf den Leistungsempfänger übergehen. Mit der auch als Reverse Charge bekannten Regelung soll unter anderem der Leistende daran gehindert werden, trotz einer Geltendmachung des Vorsteuerabzugs durch den Leistungsempfänger seine Umsatzsteuer nicht abzuführen.

Inhalt

- Erklärung: Paragraf 13b UStG – Leistungsempfänger als Steuerschuldner

- Voraussetzung: Wer braucht eine Bescheinigung nach § 13 b UStG?

- § 48b EStG: Freistellungsbescheinigung – Unterschied zur § 13b UStG Bescheinigung

- Anleitung: § 13b UStG Bescheinigung beantragen

- Vordruckmuster USt 1 TG für den Nachweis zur Steuerschuldnerschaft des Leistungsempfängers bei Bauleistungen und / oder Gebäudereinigungsleistungen

- Rechnungen nach 13b schreiben – Das muss beachtet werden

- Bagatellgrenze beachten

- Was gilt für Subunternehmer

- Regelungen für Existenzgründer & Kleinunternehmer

- Bescheinigung ungültig oder liegt nicht vor: Was soll ich als Auftraggeber tun?

Erklärung: Paragraf 13b UStG – Leistungsempfänger als Steuerschuldner

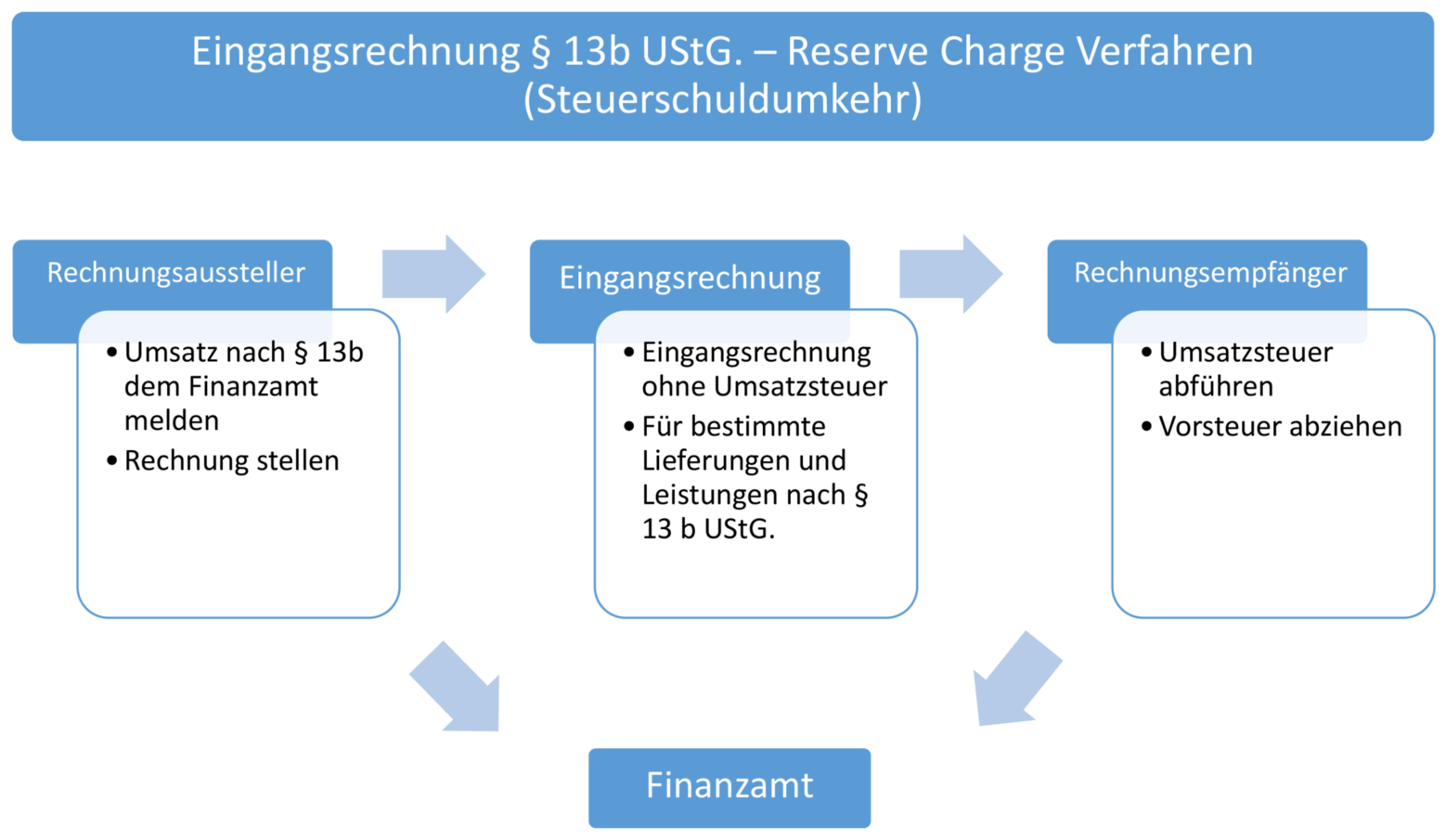

Nach dem deutschen Steuerrecht sind grundsätzlich Sie als der Leistende einer handwerklichen Auftragsarbeit zur Abführung der einschlägigen Umsatzsteuer verpflichtet. Doch wo es Regeln gibt, gibt es Ausnahmen: § 13b Abs. 1 und 2 Nr. 1 bis 11 UStG führen abschließend all diejenigen Fälle auf, in denen das sogenannte Reverse Charge Verfahren angewendet werden muss und die Steuerschuldnerschaft auf den Leistungsempfänger übergeht.

Sind Sie mit Ihrem Unternehmen von der Regelung betroffen, bedeutet dies:

Sie haben kein Wahlrecht. In einschlägigen Fällen muss ein Wechsel der Umsatzsteuerschuld auf den Auftraggeber zwingend vorgenommen werden.

Die Rechnung des Leistungserbringers darf keine Umsatzsteuer ausweisen. Der Übergang der Steuerschuld auf den Leistungsempfänger sollte ausdrücklich schriftlich vermerkt werden.

Voraussetzung: Wer braucht eine Bescheinigung nach § 13 b UStG?

Wo besteht eine § 13b Bescheinigungs-Pflicht? Die Liste der in § 13b UStG abschließend aufgeführten Reverse Charge Fälle ist umfangreich und reicht vom Emissionshandel über Lieferungen von Altmetallen bis zu Verkäufen durch Sicherungsgeber oder spezifizierte Telekommunikationsdienstleistungen.

Die handwerklich einschlägigen Aufgabenfelder erstrecken sich über die Branchen Elektronik und Gebäudereinigung bis hin zum Baugewerbe, inklusive Arbeiten als Dachdecker oder Heizungsinstallateur. Betroffen sind Sie möglicherweise auch dann, wenn sich der Hauptsitz Ihres Unternehmens nicht im Bundesgebiet befindet oder Sie mit einem Subunternehmer aus dem Ausland einen Vertrag über Bauleistungen abschließen. In der Regel findet die Gesetzesnorm des § 13b UStG zwischen Unternehmen Anwendung und nur in seltenen Ausnahmefällen bei privaten Auftraggebern.

Bauwesen

- Leistung: Bauleistungen im Bereich der Errichtung, Instandsetzung, Wartung, Änderung oder Beseitigung an Bauwerken, eingeschlossen Werklieferungen. Ausnahmen: Planung, Überwachung

- Leistungsempfänger: Unternehmer, die mindestens zehn Prozent ihres Umsatzes durch eigene Bauleistungen erbringen

- Gesetzesvorschrift: § 13b Abs. 2 Nr. 4 UStG

Gebäudereinigung

- Leistung: Reinigen von Gebäuden oder Gebäudeteilen

- Leistungsempfänger: Unternehmer, die selbst Gebäude oder Gebäudeteile reinigen

- Gesetzesvorschrift: § 13b Abs. 2 Nr. 8 UStG

Unternehmenssitz im EU-Ausland

- Leistung: Leistungen eines im Ausland ansässigen Unternehmers an einem inländischen Leistungsort

- Leistungsempfänger: Unternehmer oder juristische Person (rechtlich selbstständige Personenvereinigungen wie Verein oder GmbH)

- Gesetzesvorschrift: § 13b Abs. 1 UStG

Wird Ihr Handwerksbetrieb beauftragt, geht die Steuerschuld also immer dann auf den Leistungsempfänger Ihrer Leistung über,

- wenn Sie mit Ihrem Unternehmen in Deutschland ansässig sind.

- wenn Ihr Geschäftspartner selbst Unternehmer ist und einen vorgeschriebenen Mindestumsatz an eigenen Bauleistungen erbringt.

Im Ausland ansässige Unternehmer

Grundsätzlich wird bei grenzüberschreitenden Vertragsverhältnissen das Recht des Landes angewandt, in dem der Leistungserbringer seinen Sitz hat. Durch das Reverse Charge Verfahren wird ausländischen Unternehmern eine steuerpflichtige Werklieferung an deutsche Bauunternehmer erleichtert, auf die die Abführung der geschuldeten Umsatzsteuer übergeht.

Beispiele einschlägiger Bauleistungen

Ob als Dachdecker, Heizungsinstallateur oder Maurer, Elektriker, Parkettleger oder Gebäudereiniger: Die in § 13b Abs. 2 Nr. 4 und 8 UStG genannten Leistungsbereiche des Reverse Charge Verfahrens sind vielfältig und schließen einzig reine Planungs- oder Überwachungsleistungen aus.

Unter Bauleistungen nach § 13b UStG fallen unter anderem

- Einbau von Fenstern, Türen, Bodenbelägen, Aufzügen, Heizungsanlagen, die Bausubstanz beeinflussende Ausstattungen oder fest mit dem Bauwerk verbundenen EDV-Anlagen

- Errichtung von Dächern und Treppenhäusern

- Reinigungsvorgänge mit Einfluss auf die Oberflächenbeschaffenheit der bearbeiteten Materialien, Beispiel: Sandstrahl-Fassadenreinigung

- Werklieferungen von dauerhaft zu installierenden Photovoltaikanlagen

Das Reverse Charge Verfahren findet in der Regel keine Anwendung, wenn die Leistung gegenüber Privatpersonen oder Unternehmern anderer Branchen erbracht wird.

USt 1 TG – Nachweis zur Steuerschuldnerschaft des Leistungsempfängers bei Bauleistungen und/oder Gebäudereinigungsleistungen

Seit dem 1. Oktober 2014 sind Leistungsempfänger von Bau- oder Gebäudereinigungsdiensten nur dann Steuerschuldner, wenn sie als selbstständige Unternehmer mindestens zehn Prozent ihrer steuerbaren und nicht-steuerbaren Weltumsätze, ebenfalls in den genannten Bereichen, erbringen. Trotz dieser konkreten Definition ist die Anwendbarkeit des § 13b UStG nicht immer sofort erkennbar. Dies weiß auch die Finanzverwaltung und erteilt Ihnen bzw. Ihrem Geschäftspartner mit der Bescheinigung USt 1 TG einen, ab Ausstellungsdatum für bis zu drei Jahre, gültigen Nachweis einer Steuerschuldnerschaft.

Wenn Sie der Leistungserbringer sind, bitten Sie Ihren Auftraggeber um eine gültige § 13b UStG-Bescheinigung. Die Nachfrage dient ausschließlich Ihrer eigenen Rechtssicherheit. Sie sind nicht zur Anforderung verpflichtet. Sie erhalten jedoch Gewissheit, dass Sie sich mit der Ausstellung einer reinen Nettorechnung rechtlich korrekt zu verhalten.

Der Leistungsempfänger wird auch dann zum Steuerschuldner für die von Ihnen durchgeführte Bau- oder Gebäudereinigungsleistung, wenn er im Besitz der Bescheinigung nach USt 1 TG ist, diese Ihnen gegenüber jedoch nicht verwendet.

§ 48b EStG Freistellungsbescheinigung – Unterschied zur § 13b UStG Bescheinigung

Mit Sicherheit ist Ihnen die Freistellungsbescheinigung nach § 48b Einkommenssteuergesetz (EStG) bekannt – vielleicht haben Sie sogar schon genutzt. Grundsätzlich gilt: Erbringen Sie als selbstständiger Handwerker Bauleistungen für im Umsatzsteuergesetz definierte Leistungsempfänger oder für die öffentliche Hand, ist Ihr Auftraggeber zur sofortigen Abführung von 15 Prozent der Gesamtrechnungssumme an das Finanzamt verpflichtet. Dank der Freistellungsbescheinigung nach § 48b EStG können Sie die Einbehaltung dieser sogenannten Bauabzugssteuer umgehen.

Seit einem Urteil des Bundesfinanzhofes aus dem Jahr 2014, hat das Dokument als Nachweis zur grundsätzlichen Eigenschaft des Bauleistenden seine Gültigkeit verloren. Seitdem sind Sie als bauleistender Unternehmer über die Beantragung und Weiterleitung Ihrer Freistellungsbescheinigung nach § 48b EStG hinaus dazu verpflichtet, bei jedem Projekt durch ein gültiges USt 1 TG-Formular zu garantieren, dass Ihr Auftraggeber Ihre Bauleistung für eigene steuerpflichte Bauleistungen verwendet.

Müssen Sie als Leistungsempfänger den Steuerabzug vornehmen und erhalten aufgrund des Reverse-Charge-Verfahrens eine Nettorechnung von Ihrem Auftragnehmer, werden die 15 Prozent für den Vorsteuerabzug dennoch auf Basis des Bruttopreises vorgenommen.

Ihre Freistellungsbescheinigung nach § 48b EStG können Sie ohne Einhaltungen von Formvorschriften per E-Mail, Fax oder Telefon anfordern.

Anleitung: § 13b UStG Bescheinigung beantragen

Auch den Antrag auf die Bescheinigung für in § 13b Abs. 5 Satz 2 UStG genannte Bauleistungen können Sie formlos stellen. Eine Erteilung erfolgt in der Regel, wenn der Steueranspruch von Ihrem zuständigen Finanzamt nicht gefährdet ist. Begründen Sie daher detailliert und glaubhaft, dass Ihre Bauleistungen zehn Prozent Ihres Weltumsatzes überschreiten. Legen Sie dafür das Umsatzverhältnis Ihrer Bauleistungen zu anderen Leistungen konkret dar.

Hinweis: Erbringen Sie als Handwerker überwiegend Bauleistungen für Privatpersonen, ist die Ausstellung einer USt 1 TG-Bescheinigung hinsichtlich Ihrer Eingangsumsätze ebenfalls empfehlenswert.

Musterantrag verwenden

Wenn Sie als Elektriker, Heizungsinstallateur oder Dachdecker hinsichtlich der Formulierung nicht sicher sind, nutzen Sie zur Minimierung des Risikos einer Ablehnung eine Online-Vorlage. Möchten Sie in eigenen Worten um eine Antwort bitten, nehmen Sie unbedingt folgende Punkte mit auf:

- Adresse Finanzamt

- Datum

- Betreff: Antrag auf Bescheinigung nach USt 1 TG

- Steuernummer Ihres Unternehmens

- Kurze Erklärung der Rechtslage

Option 1

Ihr Weltumsatz lässt sich anhand der bereits eingereichten Umsatzsteuer-Voranmeldungen bzw. Umsatzsteuererklärungen für das Kalenderjahr ermitteln. Nennen Sie hier die Euro-Summe Ihrer Gesamtumsätze aus dem Vorjahr, die Summe der Umsätze für Bauleistungen und errechnen Sie den Prozentsatz.

Option 2

Sie haben bislang noch keine Bauleistungen ausgeführt, können jedoch glaubhaft versichern, bereits mit der nachhaltigen Erbringung von Bauleistungen begonnen zu haben, die im laufenden Geschäftsjahr voraussichtlich die Zehn-Prozent-Marke Ihres Weltumsatzes überschreiten werden. Geben Sie eine aktuelle Schätzung Ihres im laufenden Jahres zu erwartenden Weltumsatzes an und setzen Sie auch diese Summe in Relation zu Ihren Bauleistungen.

Bitten Sie schließlich um die Erteilung des maximal möglichen Zeitraums von drei Jahren und unterschreiben Sie mit Ihrem vollen Namen und aktueller Anschrift Ihres Unternehmens.

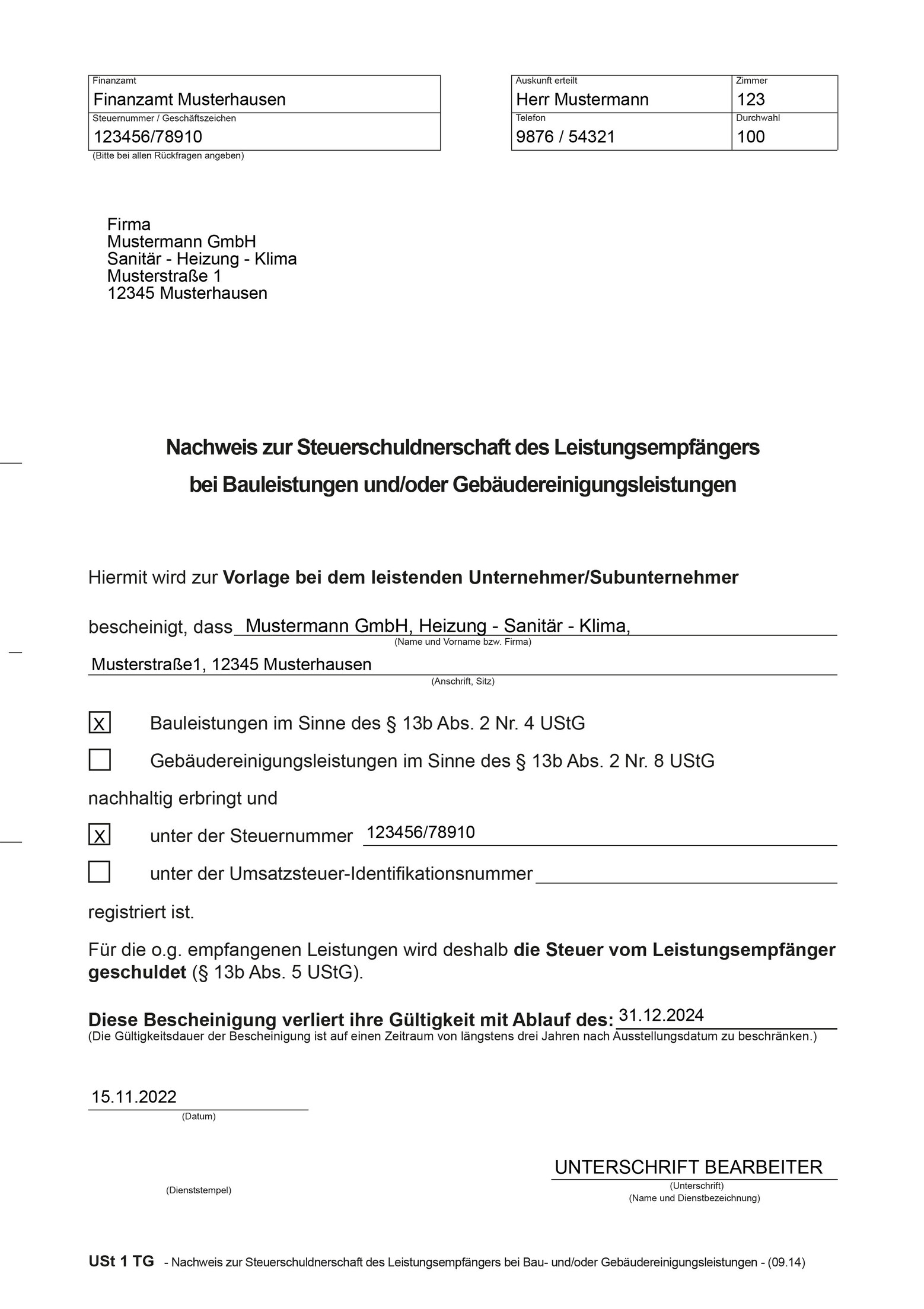

Vordruckmuster USt 1 TG für den Nachweis zur Steuerschuldnerschaft des Leistungsempfängers bei Bauleistungen und / oder Gebäudereinigungsleistungen

Sie haben Ihren Antrag zur Erhaltung des Nachweises zur Steuerschuldnerschaft des Leistungsempfängers bei Bauleistungen eingereicht und möchten bereits wissen, was Sie hoffentlich bald in den Händen halten werden?

Ein Schreiben mit dem ungefähren folgenden Wortlaut:

Hiermit wird zur Vorlage bei dem leistenden Unternehmer/Subunternehmer bescheinigt, dass

-- hier folgt Ihr vollständiger Name und Ihre Firmenanschrift --

- Bauleistungen im Sinne des § 13b Abs. 2 Nr. 4 UStG / Gebäudereinigungsleistungen im Sinne des § 13b Abs. 2 Nr. 8 UStG nachhaltig erbracht und unter der Steuernummer / Umsatzsteuer-Identifikationsnummer XXXXXX registriert sind. Für die o.g. empfangenen Leistungen wird deshalb die Steuer vom Leistungsempfänger geschuldet (§ 13b Abs. 5 UStG).

- Mit Ablauf des XXXXX verliert diese Bescheinigung ihre Gültigkeit.

Datum, Unterschrift, Dienststempel, Name, Dienstbezeichnung

Rechnungen nach § 13b schreiben – Das muss beachtet werden

Stellen Sie als Leistungserbringer die Rechnung ohne Umsatzsteuer, muss der Leistungsempfänger zwar den Bezug der Ware versteuern, kann diese mit einer Vorsteuerabzugsberechtigung jedoch auch wieder als Vorsteuer geltend machen. Der Vorgang muss verbucht werden, auch wenn sich Umsatzsteuer und Vorsteuerabzug sofort gegenseitig aufheben.

Sie sind dazu verpflichtet, innerhalb von sechs Monaten nach Beendigung der Auftragsarbeit eine Nettorechnung zu stellen. Diese muss zunächst alle Pflichtangaben herkömmlicher Rechnungen im Sinne der §§ 14 und 14 a UStG enthalten:

- Vollständiger Name und Anschrift von Ihnen sowie dem Leistungsempfänger

- Steuernummer oder Umsatzsteueridentifikationsnummer

- Ausstellungsdatum

- Rechnungsnummer

- Art, Umfang der Leistung

- Zeitpunkt der Leistung

- Leistungsentgelt

Nun folgt die Besonderheit des Reverse-Change-Verfahrens: Statt den einschlägigen Steuersatz und -betrag zu nennen, weisen Sie auf die Steuerschuld des Leistungsempfängers hin. Sie haben hierfür zwei Möglichkeiten:

- Steuerschuldübergang gem. § 13b Abs. 2 Nr. 8 i. V. m. Abs. 5 UStG

- Gebäudereinigung-/Bauleistung. Steuerschuldner ist der Rechnungsempfänger

Muster-Rechnung verwenden

Für die Rechnungstellung können Sie auf eine Musterrechnung zurückgreifen. So müssen Sie die Grundbestandteile mit den erforderlichen Angaben nicht jedes Mal neu formulieren und laufen keine Gefahr, wichtige Punkte zu vergessen. Wichtig sind z.B. die Umsatzsteuer auszuweisen, den Rechnungsbetrag netto auszustellen und auf den Übergang der Steuerschuldnerschaft auf den Leistungsempfänger hinzuweisen. Sie können den einschlägigen Paragrafen nennen, müssen aber keinen Bezug auf ihn nehmen:

- Steuerschuldübergang gem. § 13b Abs. 2 Nr. 8 i. V. m. Abs. 5 UStG

- Steuerschuldner ist der Rechnungsempfänger

Einmal in Ihre Musterrechnung eingefügt, können Sie jederzeit darauf zurückgreifen und müssen Ihre Rechnung am Ende nur noch projektbezogen individualisieren.

Empfehlung: Rechnungen schreiben mit einem Rechnungsprogramm für Handwerker

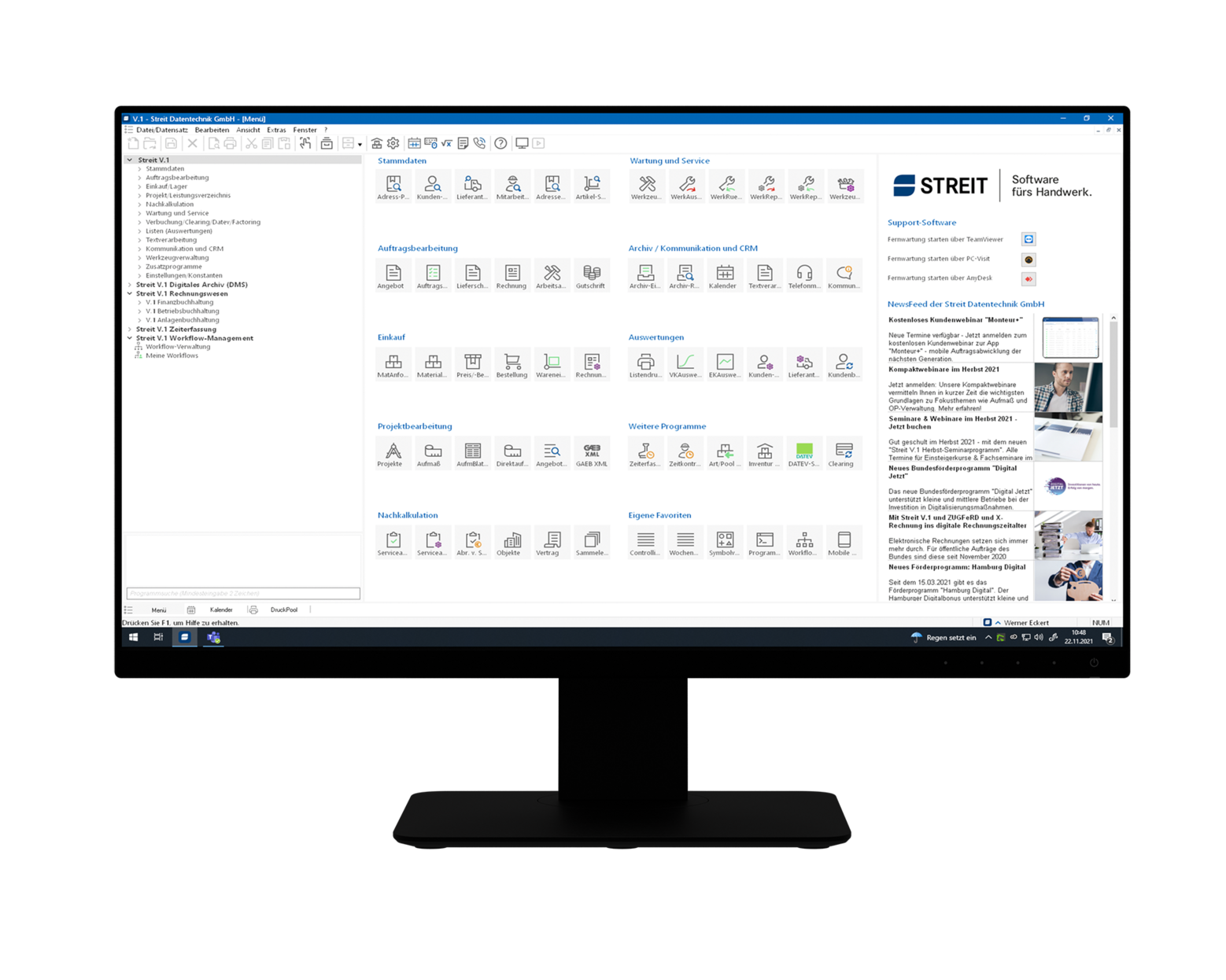

Noch professioneller geht es mit einem Rechnungsprogramm für Handwerker wie Streit V.1. Die kaufmännische Software ermöglicht Ihnen eine schnelle und vollständige Rechnungsstellung. Auch die Verwaltung Ihrer Lieferanten- und Kundendaten ist integriert. Sie können jederzeit beliebige Textbausteine einfügen und entfernen. Einmal die Steuerschuldumkehr in die Stammdaten eingegeben, weist das Programm Rechnungen an diesen Unternehmer automatisch netto aus.

In diesem Zusammenhang finden Sie auch alle weiteren wichtigen Aspekte für das Reverse-Change-Verfahren. Wenn die Bescheinigung nach § 13b UStG abgelaufen ist, erinnert Sie ein Warnhinweis an eine neue Beantragung. Zudem weist Sie das Programm darauf hin, sollte aufgrund eines geringen Rechnungsbetrages oder einer reinen Planungsleistung der § 13b UStG ausnahmsweise nicht einschlägig sein.

Bagatellgrenze beachten

Sie haben ein Dach gedeckt, eine Heizungsanlage installiert oder andere Arbeit für einen Bauunternehmer vorgenommen, der aufgrund seiner eigenen Tätigkeiten unter den Paragrafen des Reverse-Change-Verfahrens fällt? Stellen Sie Ihre Rechnung dennoch nicht automatisch ohne Umsatzsteuer aus. Denn es gibt Ausnahmen zur Ausnahmeregel:

- Bislang haben Sie reine Messungen vorgenommen, um Ihr Angebot zu erstellen und dann mit der Arbeit zu beginnen? Planungs- und Überwachungsleistungen wie statische Berechnungen oder Prüfungen von Bauausschreibungen fallen nicht unter § 13b Abs. 2 Nr. 4 Satz 1 UStG.

- Es war alles andere als ein Großauftrag, den Sie dieses Mal für Ihren Geschäftspartner ausgeführt haben? Tätigkeiten mit Rechnungsbeträgen bis zu einer Nettosumme von 500 Euro gelten als Bagatellbeträge und daher nicht als Bauleistungen im Sinne des § 13b UStG.

Was gilt für Subunternehmer

Ursprünglich zur steuerlichen Erleichterung ausländischer Subunternehmer eingeführt, findet das Reverse-Charge-Verfahren ebenfalls Anwendung,

- erhalten Sie innerhalb Deutschlands mit Ihrem Handwerksunternehmen eine Bauleistung von einem Subunternehmer

- werden Sie als Subunternehmer für einen Bauunternehmer gemäß § 13b UStG tätig.

Regelungen für Existenzgründer & Kleinunternehmer

Sie wollen einen Handwerksbetrieb gründen – z. B. wollen Sie sich mit Ihrem Heizungsinstallationsbetrieb selbstständig machen? Sie rechnen zunächst mit einem maximalen Jahresumsatz von 22.000 Euro? Aufgrund Ihres entsprechenden Vorjahresverdienstes gelten Sie mit Ihrer Dachdeckerei als Kleinunternehmer? Dann sind Sie grundsätzlich von der Abgabe einer Umsatzsteuervoranmeldung an Ihr Finanzamt befreit – nicht jedoch bei Anwendung des Reverse-Change-Verfahrens.

Geht die Steuerschuldnerschaft auf Sie als Leistungsempfänger nach § 13b UStG über, sind Sie zur Einreichung einer Umsatzsteuervoranmeldung verpflichtet und müssen die Umsatzsteuer für den betroffenen Unternehmer abführen.

- Hinweis 1: Durch die Ausnahmeregelung werden Sie finanziell nicht schlechter gestellt. Ohne § 13b UStG erhielten Sie vom Bauunternehmer eine Rechnung mit ausgewiesener Umsatzsteuer und würden diesem anstelle eines Netto- den Bruttobetrag überweisen.

- Hinweis 2: Vergessen Sie nicht, für diese Fälle eine Umsatzsteueridentifikationsnummer zu beantragen!

Erhalten Sie als Bauunternehmer eine Leistung von einem Kleinunternehmer, schulden Sie keine Umsatzsteuer nach § 13b UStG.

Tipp: Professionelle Handwerkersoftware für Gründer ein Jahr gratis

Entscheiden Sie sich direkt bei der Gründung für eine professionelle Handwerkersoftware, um von Anfang an digital zukunftsfähig aufgestellt zu sein. Mit dem Starterpaket für Gründer der Software Streit V.1 nutzen Gründer von Handwerksbetrieben die Handwerkersoftware Streit V.1 unverbindlich ein Jahr kostenlos!

Bescheinigung ungültig oder liegt nicht vor: Was soll ich als Auftraggeber tun?

Sie wissen es bereits: Das USt 1 TG-Formular wird Ihnen für einen maximalen Zeitraum von drei Jahren ausgestellt. Die Freistellungsbescheinigung nach § 48b EStG kann zur Ausführung einer konkreten Bauleistung bis zu deren Ende ausgestellt werden, in allen anderen Fällen entscheidet das Finanzamt über den Zeitraum ihrer Gültigkeit.

Stellen Sie fest, dass Ihr eigenes oder das USt 1 TG-Formular Ihres Auftraggebers keine Gültigkeit mehr besitzt, sollten Sie unverzüglich einen neuen Antrag stellen bzw. Ihren Geschäftspartner auf das veraltete Datum hinweisen.

Vereinbaren Sie einen Zahlungsaufschub! So vermeiden Sie nach § 48b EStG den Einbehalt der Bauabzugssteuer durch den Auftraggeber im Falle einer Steuerumkehr die Ausstellung einer fehlerhaften Rechnung.

Fazit

Trotz seiner präzisen Definitionen zur Anwendbarkeit ist der § 13b UStG für juristische Laien ein kompliziertes Feld. Sichern Sie sich in Zweifelsfällen durch Bescheinigungen zur Steuerumkehr und -freistellung ab und nutzen Sie für Ihre Rechnungserstellung eine hochwertige Handwerkersoftware, die Sie auf mögliche Fallstricke wie eine Ungültigkeit des UST 1 TG-Formulars aufmerksam machen. Sind alle Unklarheiten beseitigt, können Sie mit Ihrem eigenen Handwerksunternehmen vor allem bei regelmäßiger Zusammenarbeit mit denselben Bauunternehmern gemäß § 13b UStG vom Reverse-Charge-Verfahren langfristig profitieren.